株価って必ずどこかで暴落しますよね。だから1357日経平均ダブルインバースETFを長期保有していればいずれプラスになるだろう、と思ってついつい買っちゃうんですよね。でもこのような「価格にレバレッジのかかった商品」というのは、株価の上下によって日々減価していくので長期保有には向いていません。

でも、そろそろ暴落すると思うの、そろそろ…

と放置しているうちに損失が膨れ上がり、もう損切りもできない、損切りした途端下がったら悔しすぎる!

そんな感じでお悩みの方に、損失を取り戻せるかもしれない手法をお伝えします。

目次

ダブルインバースの損失をナンピンで取り戻す方法とは?

日経平均は必ずどこかで暴落するというあなたの見立ては正しいです。でも、日々減価していくダブルインバースを持っていては暴落が来ても助からないかもしれませんよ。

ダブルインバースの損失を取り戻すなら減価しない○○を長期保有(ナンピン)しましょう!

コイケjr.

コイケjr.

まずはこちらをご覧ください。

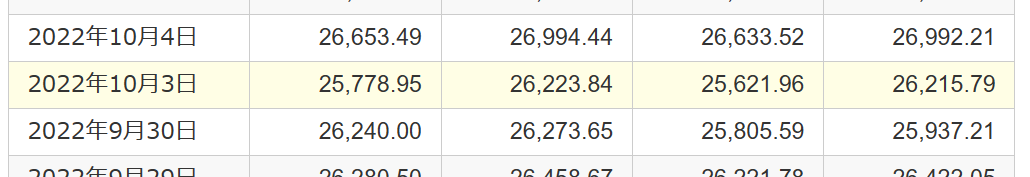

日経平均株価は2022年6月20日に終値25771の安値をつけました。その時のダブルインバースは終値436円でした。

結局この日を境に日経平均株価は上昇、ダブルインバースは下落に転じています。

この時436円でダブルインバースを買ってしまったとしたらいつ助かるのでしょうか…

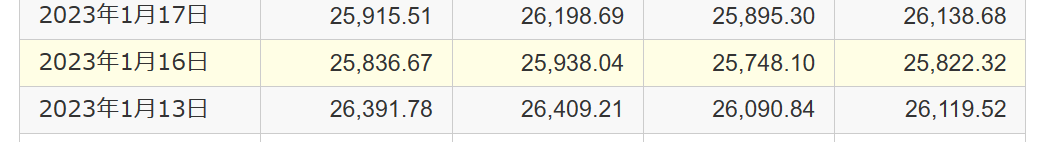

ちょっと先ですが日経平均株価は10月と1月に25771円を下回っています。

コイケjr.

コイケjr.

と思いきやダブルインバースのチャートをよく見てください

コイケjr.

コイケjr.

せっかく2回も日経平均株価が元の価格に戻るチャンスがあったというのに、ダブルインバースの価格は6月以降436円に戻っていません。

ダブルインバースのような商品は、日々の価格を基準として2倍の値動きになるように動くため、一旦基準となる価格が下がってしまうと再浮上が難しいのです。

減価しない◯◯の正体とは

そこで出番なのが減価しない〇〇。その正体は日経平均CFDです。

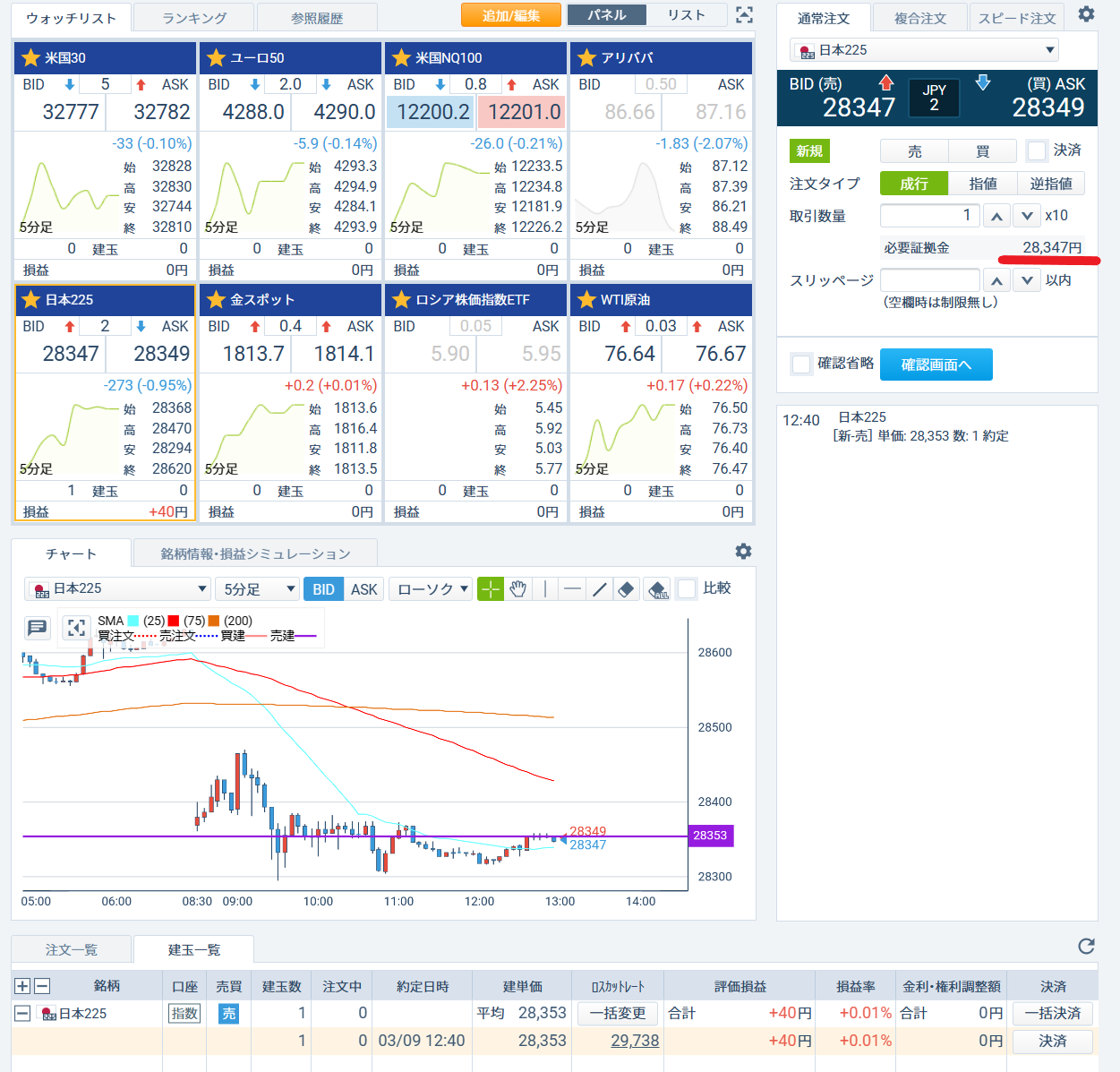

そう、これの二段目の指数。これ取引できるんですよ。

日経平均CFDは日経平均先物に連動した指数を売りからも買いからも取引できる優れものです!

こちらが日経平均CFDのチャートなのですが、6月20日にこの日本225CFDを売ってしまっても、減価せずに日経平均株価同様10月と1月に元値に戻ってるので助かりますね。

コイケjr.

コイケjr.

CFDの場合、レバレッジがかかるのは価格ではなく資金なのです。日経平均のような株価指数の場合は最初から10倍のレバレッジがかかっており、本来必要な資金の10分の1で取引ができるんです。

コイケ

コイケ

コイケjr.

コイケjr.

コイケ

コイケ

日経平均CFDを1枚売るのに必要な最低資金は都度変動しますが、上の画像だと28,347円です。(画像の下の方に評価損益+40円とありますが、売りから入っているので1枚につき1円下がると10円の利益になります。)

最小単位である1枚の必要最低資金は28,347円ですが、株価指数CFDはレバレッジ10倍と固定されているため、1枚につき283,470円分の取引をしていることになります。

つまり28,347円を元手にしてその10倍の283,470円の取引ができるわけです。

でも、このままだとハイリスクなのでリスク管理のため資金を追加入金しましょう。

入金の目安ですが、この場合で言えば資金がトータルで283,470円あればレバレッジ1倍、その半分140,000円程度でレバレッジ2倍となります。3分の1の90,000円程度でレバレッジ3倍…といった感じで、自分で口座に資金を入金しておけばリスク管理ができます。

ダブルインバースは2倍の値動きをする商品ですが、こちらは資金管理次第で2倍も3倍も…最大10倍まで資金効率を高められるのです。

では、どうやって損失を取り戻すのか次に説明します。

レンジ相場を利用して損失を取り戻す

売りのタイミング①

ダブルインバースを買ったということは、日経平均がそろそろ下がると思ったからですよね。

追記:2024年の年初のように、強い上昇トレンド局面では売りを入れては危険です。日経平均株価が25日線を割り込み、下降トレンドもしくはレンジ相場になるのを確認してから売りを検討した方が良いかもしれません。

レンジ相場においては、日経平均株価は上がったり下がったりを繰り返すので、仮に誤ったポイントで売りを仕掛けたとしても、減価しないし保有コストもかからないので、助かる可能性はダブルインバースよりはるかに高いです。資金余力を十分にして複数回に分けてナンピンすればなお良いでしょう。

- 減価しない

- 放置しても保有コストがかからない(GMOクリック証券の場合)

- 平日ほぼ24時間取引ができる

- 2~3万円から取引可能

まだCFD口座を持っていない方は、スマホがあれば郵送物一切なしで5分くらいで口座登録できます。実際に取引してみるとイメージがつかみやすいので、登録しちゃいましょう。

GMOクリック証券公式サイトはこちら https://www.click-sec.com/

では、肝心の売りのタイミングですが、日経平均って結局は機関投資家が動かしているんですよね。そこに着目します。

裁定取引をご存じでしょうか?

>>プログラム売買・裁定取引 | 日本取引所グループ (jpx.co.jp)

取引の中身まで説明すると長くなるので割愛しますが、機関投資家がどのくらい日経平均を買ったのか、その残高がこちらのサイトで確認できます。そしてこの残高は近いうちに決済しないといけないのです。

つまり、裁定取引の買い残がピークに達すれば将来の売り圧力となります。直近2年程度の傾向として、SQ日(第2金曜日)付近を境にトレンド転換しやすくなっています。

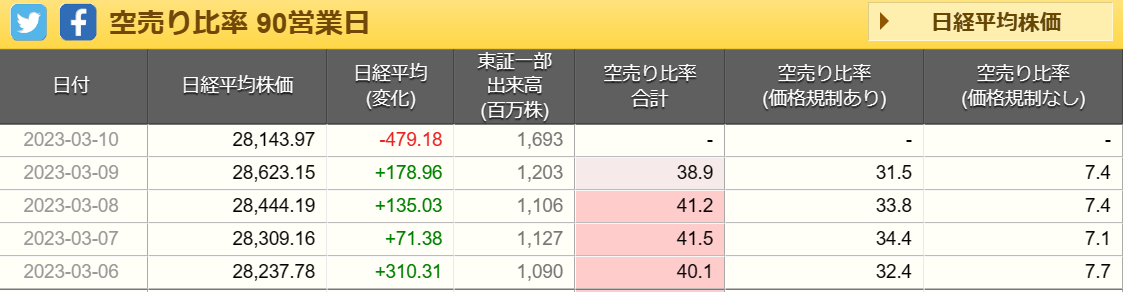

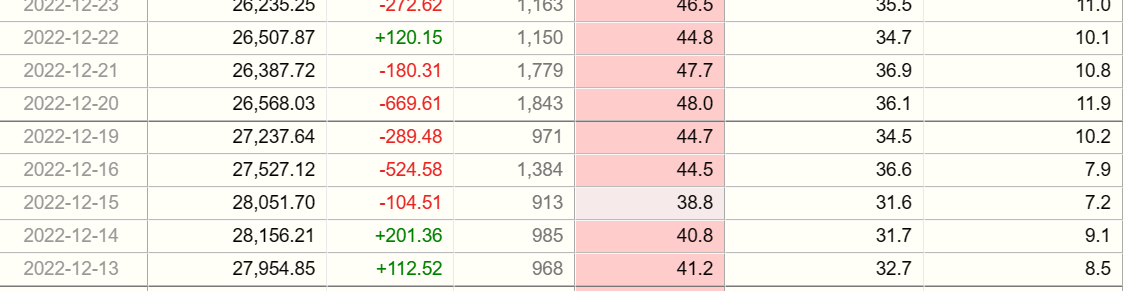

それと合わせて日経平均の空売り比率もチェックしましょう。空売り比率が相対的に低くなると買い圧力が弱まるため、下げに転じやすいです。(これは割と精度が高いので教えたくなかった~、あまり周りの人に言いふらさないでください笑)

38%くらいになると、翌日ドカンと下げることが多いですね、そしてそれは大体SQ日付近で起きてますので参考にしてみてください。

ただ、当日の空売り比率が発表されるのが15時以降なんですよね(当然ですが)。大体18時前後にはわかります。

ではどうするのか。

時間外に仕込むのです。CFDなら15時以降も夜間も取引可能なので、翌朝の取引開始前に、現物株より有利に仕込めます。あんまり詳しく言いたくないので…この辺にしておきましょう。

時間外の日経平均取引で損失を取り戻す

売りのタイミング②

あとは、ザラ場が始まる8:45~9:00、引けの15:00~15:15、アメリカ株の開始時間23:30(夏22:30)は乱高下が激しく、理由もなく急激に上がったりすることがあり絶好の仕込み時です。

こればっかりは実際に取引してみるとわかると思います、時間外の値動きスゲー!という感じ。結局は時間外の方が出来高が少ないので、時間外は何かニュース等が流れると大げさに価格が乱高下しやすいんです、アメリカの値動きにつられたのに翌朝ザラ場で元通り、なんてことも多々あります。

関連記事【郵送物なし】GMOクリック証券CFD審査落ちしない口座開設方法【最短5分】

人気記事GMOクリック証券CFD取引とは?売りを長期保有してもコストがかからないって本当?

日経平均売り保有でも逆日歩や金利などのコストがかからない!

空売りすると逆日歩や金利などのコスト負担が厄介でしたが、GMOクリック証券の株価指数CFDはそんな保有コストがかからずおすすめです。

ただし、3月、6月、9月、12月の特定日の年4回のみ、価格調整額という金額を支払ったり受け取ったりする日があります。日経平均は2023年現在、買いで受取、売りで支払いとなっているので、この日だけは一旦決済するか両建てにすることをおすすめします。この価格調整額は各国の政策金利に影響します、利上げ局面のアメリカ等は売り保有で価格調整額受取、買いで支払いとなっています。価格調整額についてはこちらの記事に書いたので参考にしてください。

関連記事GMOクリック証券価格調整額履歴

GMOクリック証券公式サイトhttps://www.click-sec.com/